マンションを売却して住み替えを検討する場合、自宅マンションの売却と新居の購入のどちらを先にしたら良いのでしょうか。それぞれにメリットとデメリットがある為、一概にどちらが正解ということはありません。ご自身の希望や条件にあったスケジュールを立てることが重要です。

この記事では売却先行と購入先行それぞれの流れや、メリット・デメリットを解説します。またマンションと一戸建ての違いや、マンション住み替えで利用できる税金の特例やローンについても詳しく紹介しますので、住み替えを検討している方はぜひ参考にしてください。

不動産の売却のお問い合わせやご相談は「長谷工の仲介」へ

マンションの住み替え方法は大きく分けて2つ

自宅の売却と新居の購入は同時進行が望ましいですが、タイミングを合わせることは難しい為、基本的には売却を先行するか購入を先行するかのどちらかに決めて進めることになります。

どちらの進め方にもそれぞれメリットとデメリットがあり、注意すべきポイントも異なる為、自身の状況に応じて選びましょう。

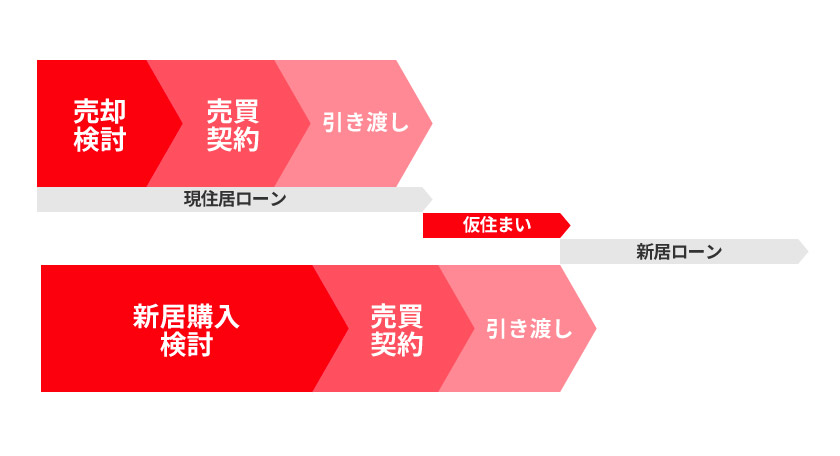

売却先行

売却先行とは、自宅マンションの売却を先に進め、決済・引き渡し後に一度仮住まいしてから新居を購入する方法です。

売却先行の流れやメリット、デメリットについて詳しく見ていきましょう。

売却先行の流れ

売却を先行する場合は、まずご自宅マンションの査定をしてもらいます(売却検討)。次に、不動産会社に依頼してマンションを売り出し、買主様を探します。そして、購入希望の方に内覧してもらい、売買価格や条件に折り合いがついたら売買契約(売却)を締結します。

契約後に本格的に新居探しと仮住まい探しを行い、新居が見つかったら、売買契約(購入)を締結します。このように売却先行では、仮住まいへの引っ越しと仮住まいから新居への引っ越しという2回の引っ越しが必要になります。

売却先行のメリット・デメリット

売却先行のメリット・デメリットは以下の通りです。

| 売却先行のメリット | 売却先行のデメリット |

|---|---|

|

|

売却を先行する場合、住みながら売却することになります。住みながら売却する方法については、こちらの記事で詳しく解説していますのでご覧ください。

住みながら家を売ることはできる?メリットやポイントも併せて紹介

売却先行がお勧めのケース

ここまでの内容を踏まえ、売却先行をお勧めするのは以下のような方です。

- 無理のない資金計画を立てたい方

- 二重ローンやつなぎ融資などを組まない方法を選びたい方

- 住宅ローンを組まずに新居を購入したい方

- 住宅ローンの残債があり、売却代金で返済したい方

- 自宅マンションの条件などにより売却が難航しそうな方

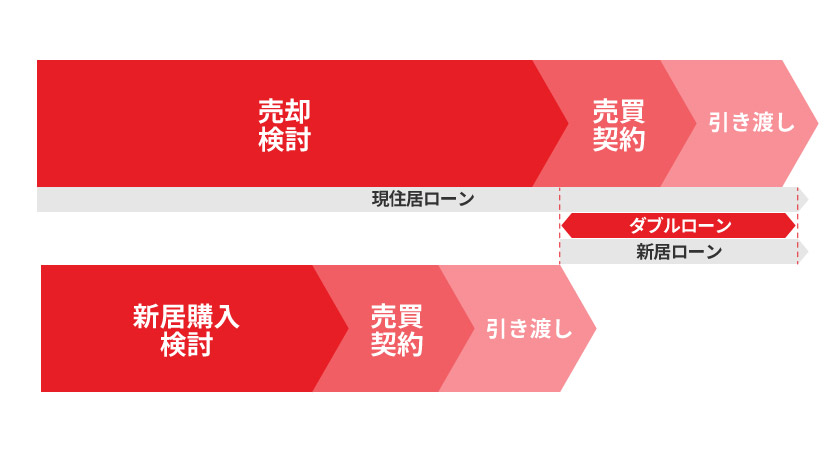

購入先行

新居を先に購入してから、自宅マンションを売却する方法です。

新居を先に購入する為、仮住まいが不要になります。

ここでは、購入先行の流れやメリット、デメリットについて詳しく解説していきます。

購入先行の流れ

購入先行の場合は、まず希望の新居探しを始めます。また自宅マンションの査定も早い段階で依頼し、住宅ローンの返済や新居の購入など資金計画を立てます。

新居の売買契約が成立したら、自宅マンションの売り出しを始めます。もし早い段階で買主様が見つかっても、仮住まい生活を回避する為に新居の引き渡し日以降に自宅マンションの引き渡し日を設定することが多いでしょう。

新居の決済が完了したら住宅ローンの返済が始まります。ただし、もし売却額を充当しても残債が残る場合は、売却物件のローンも引き続き支払なければならない為ダブルローンになります。

購入先行のメリット・デメリット

購入先行のメリット・デメリットは以下の通りです。

| 購入先行のメリット | 購入先行のデメリット |

|---|---|

|

|

購入先行がお勧めのケース

ここまでの内容を踏まえると、以下のような方には購入先行がお勧めです。

- 引っ越しする時期を変えられない、もしくは確定したい方

- 自宅の住宅ローンを完済していて、新居購入の住宅ローンを組める方

- 仮住まいに対して抵抗がある方

- 自宅のマンションの条件がよく、売却がスムーズに進みそうな方

- 返済にゆとりがあり、二重ローンやつなぎ融資が可能な方

住み替えるまでの期間はどのくらい?

マンションを売りに出し、買主様が見つかるまでの期間は一概にはいえませんが、少なくとも3ヵ月から4ヵ月かかるケースが多いです。

そして、売買価格や条件が折り合ってから売買契約を行い、引き渡しまでには1〜2ヵ月程度かかります。

買主様が見つかるまでの期間は、マンションの条件や売り出し価格によって異なります。近隣に似た条件のマンションが多くあれば、供給過多となり長期戦になる恐れもあります。その場合は、不動産会社の担当者と相談したうえで価格設定や売却スケジュールを調整するといった対応策を考えましょう。

逆に人気のエリアで、希少性があるマンションであれば、売り出してすぐに買主様が見つかる可能性もあります。

引き渡しまでに1~2ヵ月程度要する理由は、売主様の引っ越し先の状況による場合もありますが、買主様が住宅ローンを利用する場合に金融機関が融資実行までにある程度期間を必要とすることが主な理由です。例えば、買主様の住宅ローン本審査の結果が出るまでに1〜2週間程度かかります。

なお、買主様が住宅ローンを組まない場合は、お互いの希望により引き渡し時期を設定することができます。

マンションの売却がなかなか進まない場合の要因や対処法については、こちらの記事で解説していますのでご覧ください。

住み替え先を選ぶ際のポイント

新居に引っ越しをしてから後悔しない為にも、住み替え先を選ぶ際のポイントを3つ紹介します。

周辺環境はどうか

利便性や住環境は大事なポイントです。人によって優先順位は異なるかもしれませんが、より多くの条件を兼ね備えているほど、住みやすいと感じることができるでしょう。

チェックしておきたい項目の例としては以下の通りです。

| 項目 | チェックしておきたいポイント |

|---|---|

| 利便性 | 最寄り駅の規模や乗り入れている路線の数 |

| 一日のバスの本数 | |

| 駅からの距離 | |

| 住環境 | スーパーや商業施設までの距離 |

| 保育園や小中学校までの距離 | |

| 病院や診療所の有無 | |

| 公園や図書館など公共施設の有無 | |

| 騒音の有無 | |

| 水害や土砂災害の履歴 | |

| 夜の人通りや街灯の数 |

間取りはライフスタイルに合っているか

初めは十分な間取りであったとしても、ライフスタイルや家族構成の変化によって部屋数が足りなくなる可能性があります。5年先、10年先のことも考えて間取りや広さを選ぶようにしましょう。

どのタイミングで住み替えを検討するか

住み替えは、一般的にどのようなタイミングで検討したら良いのでしょうか。ここでは4つのタイミングを紹介します。

ライフスタイルの変化

ライフスタイルの変化は、住み替えを検討するタイミングの一つです。

例えば、出産や子どもの成長にともなって部屋数を増やしたい場合や、広い家に引っ越しをしたい場合などが考えられます。ただし、学区が変わってしまうと転校しなければならない可能性がある為注意しましょう。

また子どもが巣立ち夫婦二人になったら、コストがかからないコンパクトな住まいに住み替えするのもお勧めです。さらに利便性を重視したり、環境を優先したりするのも良いでしょう。

その他、親との同居やパートナーとの結婚・離婚、転職などをきっかけに住み替えを検討している方もいます。

マンション売却に適した時期や離婚時の売却については、こちらの記事で詳しく解説していますのでご覧ください。

マンション売却に適した時期は?売却にお勧めの時期やポイントを解説

離婚時にマンションを売却すべき?財産分与やローンがある場合の注意点を解説

建物の劣化状況

建物は年数が経つにつれて劣化します。特に上下水道の配管などはリフォームや修繕では改善しないことも多い為、解決方法として住み替えも検討しましょう。

マンションの築年数が売却に影響することや、築古マンションを売却する際のポイントについては、こちらの記事で詳しく解説していますのでご覧ください。

マンション売却に築年数は影響する?築年数別に売却のポイントを解説

築30年の中古マンションを売却したい!資産価値や売却時のポイントを徹底解説

築50年のマンションでも売却できる?旧耐震物件の資産価値や特徴、買主様のメリットを解説

周辺環境や地価の変化

住み替えを検討しているのであれば、マンションや土地の相場が値上がりしているタイミングが理想的です。相場が上昇している場合は、自宅を理想的な価格で売却できる可能性が高くなる為です。

マンションの価格の推移や、売却相場については、こちらの記事で詳しく解説していますのでご覧ください。

【2023年度】マンション価格の推移を地域別・築年数別に解説!理想的な価格で売る為のコツも紹介

【2023年】マンション売却の相場を知るには?調査の仕方や確認すべきポイントについて

住宅ローンの金利変動

住み替えで住宅ローンを利用する場合は、金利の動向に注意しましょう。

金利が高くなると、その分総支払額が多くなってしまう為、なるべく住宅ローンの金利が安いタイミングで購入を検討すると良いでしょう。

マンションに住み替えるメリットと注意点

マンションに住み替えるメリットと、注意点を紹介します。一戸建てからマンションへの住み替えを検討している方は、ぜひ参考にしてください。

マンションに住み替えるメリット

まず、マンションに住み替える代表的なメリットを6つ紹介します。

| メリット | 詳細説明 |

|---|---|

| 新生活への適応 | マンションからマンションへ住み替える場合は、その特徴を理解している為、新生活であっても適応しやすいでしょう。 一戸建てからマンションへ住み替える場合は、一戸建てとの違いになれるまでに時間がかかる可能性があります。 |

| 立地 | マンションは比較的駅周辺に多くある為、駅近物件を見つけやすい傾向があります。 一戸建てと同じ立地であればマンションのほうが求めやすい価格帯で販売しているケースも多くあります。 |

| セキュリティ | マンションはオートロックや監視カメラが完備されていることが多く、一般的な一戸建てに比べてセキュリティが充実している物件が多いです。管理人が管理している物件や警備会社と契約しているマンションもあります。 |

| 耐久性や耐震性 | 木造であることが多い一戸建てに比べ、鉄筋コンクリート造のマンションは構造上耐久性や耐震性に優れています。 |

| 建物の維持・修繕 | マンションの共用部分は管理組合で維持管理しており、大規模修繕も管理組合で検討して行います。 共用部分の修繕に関しては、積み立てた修繕積立金でまかなえるため、突発的な修繕の場合であっても自己負担を軽減できます。 |

| 老後の住みやすさ | マンションの場合は、基本的に室内に階段や段差がなく(メゾネットタイプは除く)、共用部分にはエレベーターが完備されていることが多い為、老後も安心して住むことができます。 |

マンションに住み替える際の注意点

マンションに住み替える際には、いくつかの注意点があります。ここでは代表的な4つを紹介します。

| 注意点 | 詳細説明 |

|---|---|

| 毎月の維持費 | マンションに住む場合は毎月管理費と修繕積立金がかかり、車を所有している場合は駐車場代もかかります。 住宅ローン以外の毎月の支払いについて、把握しておく必要があります。 |

| 管理規約 | マンションには基本的に管理規約や使用細則があります。多くの方が同じ建物に一緒に住むことになり、快適に過ごす為には、ある程度のルールを定める必要があるからです。 例えばペットが飼えないなど特有のルールがある為、購入前に管理規約や使用細則を確認しておくことをお勧めします。 |

| リバースモーゲージの利用 | マンションであっても条件によってはリバースモーゲージを利用できます。 しかし、建物よりも土地の評価額が融資判断の際に重視される傾向がある為、土地の持分が少ないマンションでは利用できない場合もあります。将来的にリバースモーゲージを利用する可能性がある場合は注意しましょう。 |

| 音に関する問題 | 一戸建てに比べてマンションは隣家との距離が近い為、生活音がトラブルに発展する可能性があります。また、建物構造上、住戸からエレベーターが近いと稼働音が気になる場合があります。 |

| 駐車場のサイズ制限 | 平置き駐車場から機械式駐車場のマンションに住み替えた場合は、サイズ制限・重量制限を受ける恐れがあります。 個人の判断で駐車場のサイズを変更することが難しいため事前に駐車場の規定を確認しておきましょう。 |

一戸建てに住み替えるメリットと注意点

一戸建てに住み替えるメリットと注意点を紹介します。一戸建てへの住み替えを検討している方は、ぜひ参考にしてください。

一戸建てに住み替えるメリット

一戸建てに住み替える代表的なメリットを6つ紹介します。

| メリット | 詳細説明 |

|---|---|

| 運用コスト | 一戸建ては管理費や修繕積立金を月々支払う必要はありません。 |

| ペットの有無やリフォーム可否 | 一戸建ては個人の所有である為、基本的にペットは自由に飼うことができ、リフォームに関しても制限はありません。 (建築基準法の制限はあり) |

| プライバシー | 一戸建てはマンションに比べて、隣家と距離があるケースが多く、プライバシーを守りやすいのが特徴です。 |

| 室内のゆとり | 住宅金融支援機構が行った2021年度の調査※によると、中古マンションの面積が68.2㎡に対して、注文住宅は123.8㎡、中古一戸建ては113.1㎡となっており、マンションと比較すると一戸建ては約2倍の広さとなっています。 マンションに比べて収納スペースが多く取れたり、家族がそれぞれ部屋を持てたりする可能性が高いです。 |

| 専用駐車場 | 専用駐車場がある場合が多いため、急な来客にも対応しやすいです。 |

※参考:住宅金融支援機構「2021年度 フラット35利用者調査」

一戸建てに住み替える際の注意点

一戸建てに住み替える際の代表的な注意点を5つ紹介します。

| 注意点 | 詳細説明 |

|---|---|

| ゴミなどの管理 | マンションによっては24時間ゴミ出しできるケースもありますが、一戸建ての場合はその地域のゴミ出しのルールに従って、ゴミを出さなければなりません。 |

| 最寄り駅までの距離 | 一戸建てはマンションに比べて駅から離れているケースが多く、最寄り駅までの距離が遠い傾向があります。 バスを利用する場合は、本数や路線について確認することをお勧めします。 |

| 修繕費用負担 | 一戸建ての場合は修繕積立金を毎月支払う必要はありませんが、将来的に修繕や改修は必要になる為、自分で計画的に資金をプールしておく必要があります。 |

| 将来的に階段や段差が苦になる恐れがある | 今現在は階段や段差が気にならないとしても、将来的には段差が苦になるケースがあります。特に前面道路と1階に高低差がある場合は注意しましょう。 |

| セキュリティ面に心配がある | 一戸建ては4方向に開口部があり、マンションに比べて防犯面に注意する必要があります。 |

| 固定資産税の負担 | マンションと一戸建てでは、固定資産税の税額や特例の要件、減額期間※などが異なります。 |

※新築住宅に係る税額の減額措置(一戸建て:3年間、マンション5年間)

マンションの住み替えにかかる費用や税金

マンションに住み替える場合にかかる、費用や税金について解説します。

マンション売却にかかる費用

マンション売却にかかる費用や税金は以下の通りです。

| 売却フェーズ | 費用・税金名 | 説明 |

|---|---|---|

| 売買が成立したとき | 仲介手数料 | 不動産会社へ支払う手数料。 売買価格×3%+6万円(別途消費税) |

| 売買契約締結時 | 印紙代(印紙税) | 2024年3月31日までは軽減措置により1,000万円超5,000万円以下は10,000円。 |

| 住宅ローンの抵当権を抹消するとき | 登録免許税 | 土地・建物それぞれに対し1,000円かかるので、計2,000円かかる。 |

| 司法書士への報酬 | 司法書士に抵当権抹消登記を依頼する場合にかかる(相場は1.5〜2万円程度)。 | |

| 住宅ローンを返済するとき | 金融機関への事務手数料 | 金融機関や手続き方法によって異なる(3万円程度)。 |

| 確定申告をするとき | 所得税・住民税・復興特別所得税 | 売却時に譲渡益が発生した場合、所有期間に応じて課税される。 長期譲渡所得税は20.315%、短期譲渡所得税は39.63% |

| 引っ越しをするとき | 引っ越し代 | 依頼する業者やプラン、時期によって異なる(20~40万円前後)。 |

| ハウスクリーニングを利用するとき※必ずしも必須というわけではありません | ハウスクリーニング代 | 広さや状況に応じて異なる(5~10万円程度)。 |

マンション売却にかかる費用や税金ついては、こちらの記事で詳しく解説していますのでご覧ください。

マンション売却にかかる費用や手数料は?費用を抑える方法も紹介

マンション売却にかかる税金はいくら?計算方法や知っておきたい控除について徹底解説

マンションや一戸建ての購入にかかる費用

マンションや一戸建ての購入にかかる費用は、以下の通りです。

| 購入フェーズ | 費用・税金 | 説明 |

|---|---|---|

| 売買契約締結時 | 手付金 | 売買代金の5〜10%程度を売買契約時に売主様に支払う。 決済時に売買代金に充当され、残りを決済時に支払う。 |

| 売買契約が成立したとき | 仲介手数料 | 不動産会社へ支払う手数料。 売買価格×3%+6万円(別途消費税) |

| 売買契約締結時 | 印紙代(印紙税) | 不動産売買契約書を作成する際に課税される。 2024年3月31日までは軽減措置により1,000万円超5,000万円以下は10,000円。 |

| 住宅ローンを組むとき | 住宅ローン事務手数料 | 住宅ローンを組む場合に金融機関に支払う金融機関により異なる。 |

| 住宅ローン保証料 | 住宅ローンを組む場合に金融機関に支払う。 金融機関やローン額により異なる。 金利に上乗せして支払う方法もある。 |

|

| 火災保険 | 住宅ローンを組む場合、通常火災保険に加入が条件になる。 構造やプランに応じて異なる。 |

|

| 確定申告をするとき | 不動産取得税 | 土地や建物を購入したときに一度課税される。

|

| 所有権移転登記をするとき | 登録免許税 | 所有権移転登記の際に支払う。 抵当権設定時は、住宅ローンの借入額×税率で計算する。 |

| 司法書士への報酬 | 所有権移転登記を依頼する為の費用(1.5万円~8.5万円程度)。 | |

| 不動産購入時 | 固定資産税・都市計画税の清算金 | 1月1日の所有者に請求される為、売主様が負担している引渡日以降12月31日までの日割分を売主様へ支払い清算する。 |

| 管理費や修繕積立金の清算金(マンションの場合) | 引渡日の前日までを売主様、引渡日以降を買主様の負担とし清算する。 |

マンションの住み替えで利用できる税金特例

マンションの住み替えをする場合に利用できる税金の特例について紹介します。なお、マンションに限らず一戸建てでも同じように特例を利用できます。

売却時に利用できる特例

売却時に利用できる、税金に関する特例を4つ紹介します。

居住用財産を譲渡した場合の3,000万円の特別控除の特例

マンションを売却して譲渡所得が発生した場合には、譲渡所得に対して税金が発生しますが、自宅(居住用財産)であれば所有期間に関係なく譲渡所得から最高3,000万円まで控除できる特例があります。

3,000万円の特別控除については、こちらの記事で詳しく解説していますのでご覧ください。

参考:国税庁「No.3302 マイホームを売ったときの特例」

所有期間による軽減税率

所有期間が売却した年の1月1日に10年以上である居住用財産である場合、3,000万円控除後の譲渡所得のうち6,000万円以下の部分について所得税は10%、住民税は4%となります。なお6,000万円を超える部分の所得税は15%、住民税は5%です。

住まなくなってから3年以内に売却するなどの条件はありますが、上記の3,000万円控除と併用できます。

長期譲渡所得やその計算方法については、こちらの記事で詳しく紹介していますのでご覧ください。

長期譲渡所得とは?短期譲渡所得との違いや税金の計算方法について解説

参考:国税庁「No.3305 マイホームを売ったときの軽減税率の特例」

特定のマイホームを買い換えたときの特例

自宅(居住用財産)を2023年12月31日までに売却し、新たなマイホームに買い換えた場合、譲渡益に対する課税を将来に繰り延べることができます。

譲渡益はなくなる訳ではありませんが、次に譲渡するときまで先に伸ばすことができます。なおこの特例は他の特例との併用はできません。

参考:国税庁「No.3355 特定のマイホームを買い換えたときの特例」

居住用財産の買い替えに係る譲渡損失の損益通算及び繰越控除の特例

2023年12月31日までにマイホームを売却して新居を購入した際に、旧自宅の譲渡損失が発生する場合、他の給与所得などからその損失を控除(損益通算)できる特例です。1年で控除しきれなかった場合は、譲渡した年以後3年に渡って繰越できます。

なおマイホームを買い替えたときにできる損益通算や繰越控除については、こちらの記事で詳しく解説していますのでご覧ください。

参考:国税庁「 マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)」

購入時に利用できる特例

購入時に利用できる特例を2つ紹介します。

住宅ローン控除

一般的には住宅ローン控除と呼ばれますが、正式には「住宅借入金等特別控除」です。住宅ローンを利用してマイホームを購入した場合、年末の住宅ローン残高に応じて所得税額から控除することができます。(控除率は一律0.7%)

控除を受けるには一定の要件を満たす必要があり、住宅の区分や居住年数によって控除期間などが異なります。

住宅ローン控除については、こちらの記事で詳しく解説していますのでご覧ください。

住宅の住み替えにかかる税金とは?発生する税金や利用できる特例を紹介

参考:国税庁「 No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

贈与税の非課税特例

2022年1月1日から2023年12月31日までに父母や祖父母から贈与を受けてマイホームを購入する場合、一定の条件を満たす場合は贈与税が非課税限度額まで非課税になります。

非課税限度額は省エネ等住宅が1,000万円、それ以外は500万円までです。

参考:国税庁「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

住み替えの際に利用できるローン

住み替えで利用できるローンにはどのようなローンがあるのでしょうか。大きく分けると次の2つのローンに分けられます。

住宅ローン

自宅を購入する際に利用できるローンを、通常住宅ローンと呼びます。用途を限定しないフリーローンなどと比べて金利が安いのが特徴です。マンションや一戸建てなど物件に制限はありませんが、購入する物件の築年数や年収に応じて借入年数や借入額が異なります。

なお住み替えの場合でも、自宅の住宅ローンを完済すれば、住み替え先の物件についても住宅ローンを借り入れることができます。

住み替えローン

自宅の売却代金で住宅ローンを完済できない場合に、その残債と新たに購入する新居の住宅ローンを合わせて借入れできるローンを、住み替えローンまたは買い替えローンと呼びます。

住み替えローンのメリットやデメリット

既存の住宅ローンを完済する為の自己資金がない場合でも、新たに住宅ローンを借り入れることができます。通常自己資金が用意できるまで住み替えできませんが、住み替えローンを利用できれば、早期に住み替えが可能になります。

一方デメリットは、一般的な住宅ローンよりも金利が高い傾向があることです。月々の返済額も多くなる可能性が高い為、資金計画を慎重に立てる必要があります。

住み替えローンの審査

購入する物件に対して借入額が高くなり、月々の返済額も多くなることから、通常の住宅ローンよりも審査が厳しくなる可能性があります。また、年収や残債額によっては借入れが難しい場合があります。

加えて、審査に時間がかかる可能性もある為、事前に大まかな残債額と住み替え先の候補を設定し、金融機関事前審査を申し込んでおくことをお勧めします。

事前審査が通過した後に本審査となりますが、本審査が通るとは限らない為、複数の金融機関に並行して相談しておくと安心です。

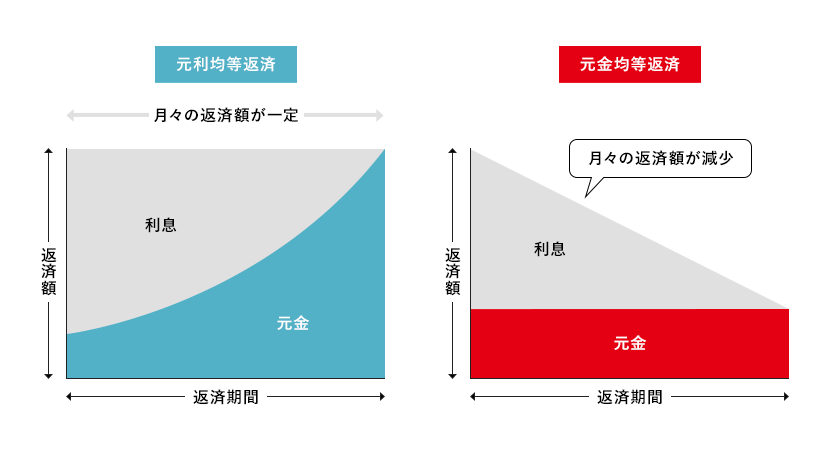

住み替えローンの返済方法

返済方法には元利均等返済と元金均等返済があります。それぞれの特徴は以下の通りです。

- 元利均等返済

元利均等返済の場合は、毎月の返済額が一定となるので資金計画が立てやすくなります。

しかし、支払い始めは利息支払い分が多く元金の支払い額が少なくなる為、ローン残高が減りにくいのがデメリットです。よって、同じ返済期間の場合、元金均等返済よりも総返済額は多くなります。

- 元金均等返済

元金均等返済の場合は、元金の返済額が毎月一定の為、ローン支払いの初期は返済額が大きくなります。ただし、当初から元金を同じ額返済していく為、元金が元利均等返済よりも早く減ります。したがって、同じ返済期間の場合、元利均等返済よりも総返済額は少なくなります。

まとめ

マンションの住み替えは、自宅の売却と新居購入のタイミングが重要です。一概にどちらを先に行ったほうが良いといえない為、住み替えについて考えはじめたタイミングで不動産会社に相談することをお勧めします。実績や経験のある不動産会社に相談することで、自分の状況に合った住み替えプランを提示してもらえるでしょう。

長谷工の仲介では売主様のマンション売却サポートのみならず、引っ越し後の不安も解消するアフターサービスも充実しています。税金のお悩みや疑問についてお気軽にご相談ください。

※本記事の内容は2023年9月27日現在のものであり、制度や法律については、今後改正・廃止となる場合がございます。